電気自動車用タイヤ市場の魅力的な機会

アジア太平洋

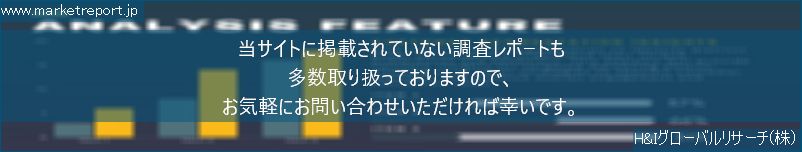

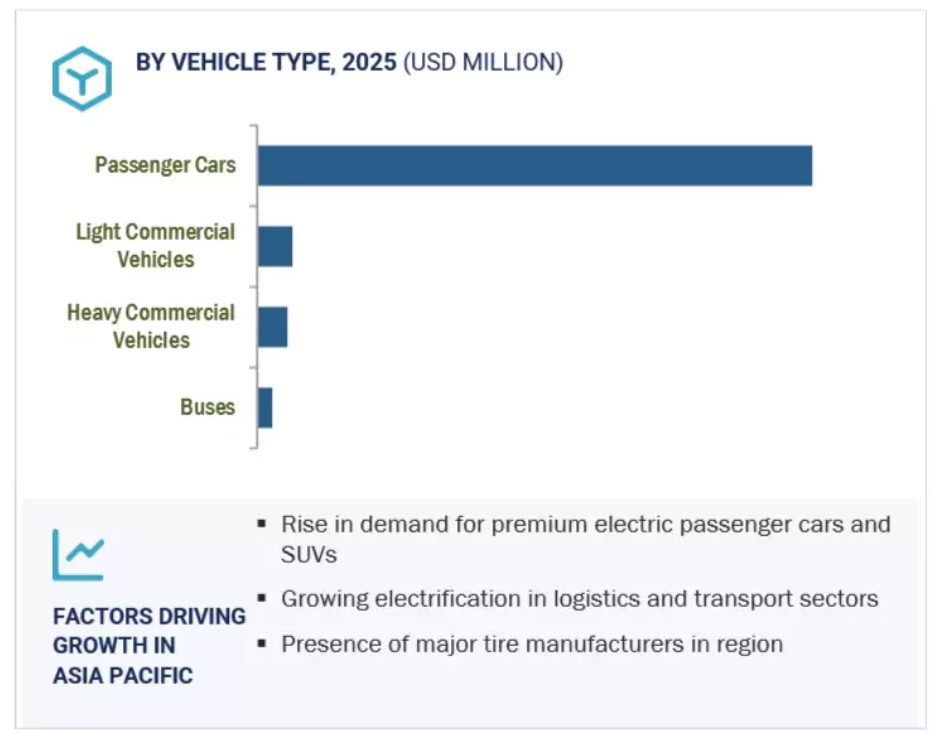

アジア太平洋地域は、小型および中型電気乗用車の販売拡大、環境意識の高まり、政府による支援政策や優遇措置、持続可能な交通手段の必要性の高まりを背景に、予測期間中は最大の市場になると予測されています。

ヨーロッパの市場成長は、炭素排出量の削減への関心の高まりと、主要市場プレーヤーの存在によるものです。

自動車メーカー、供給契約、パートナーシップ間の緊密な連携により、今後数年間は市場参加者にとって有利な機会が生まれると予想されます。

環境問題への関心の高まりや政府政策により電気自動車が普及することで、予測期間中は電気自動車用タイヤ市場が拡大すると予想されます。

北米における電気自動車用タイヤ市場は、予測期間中に 12.0% の CAGR で成長すると予測されています。

世界の電気自動車用タイヤ市場の動向

ドライバー:グリーンでクリーンな環境に向けた政府の取り組み

世界中の政府は、燃料効率と排出ガス規制を強化しており、これが電気自動車(EV)とEVタイヤの需要を後押ししています。多くの政府は、EVの所有と運用を容易にするため、補助金やインセンティブを提供し、充電インフラに多額の投資を行っています。これにより、EVの所有と運用が容易になり、EVタイヤの需要がさらに拡大しています。

以下は、電気自動車タイヤ市場の成長を促進する政府の取り組みの具体的な例です:

- 2021年、欧州連合(EU)は、温室効果ガス排出量の削減に関する野心的な目標を設定しました。現在の目標は、1990年のレベルから2030年までに少なくとも55%の排出量を削減することです。この目標は、2050年までに気候中立を実現するというEUの公約の一環です。

- アメリカ政府は、電気自動車の購入に対して最大7,500米ドルの連邦税額控除措置を講じています。これにより、電気自動車がより手頃な価格になり、アメリカでの EV タイヤの需要が拡大しています。

全体として、グリーンでクリーンな環境を目指す政府の取り組みは、さまざまな形で電気自動車用タイヤ市場を後押ししています。各国政府は、より厳しい燃費および排出ガス規制の導入、電気自動車に対する補助金や優遇措置の提供、充電インフラへの投資など、電気自動車の所有と利用を容易にする取り組みを進めています。グリーンでクリーンな環境のための政府の取り組みと電気自動車の人気の高まりを背景に、この市場は今後数年間で大幅に成長すると予想されています。

抑制要因:タイヤの寿命延長がアフターマーケットの売上高に影響

自動車用タイヤは、運転習慣、道路状況、車種にもよりますが、平均して年間約 12,000~15,000 マイル走行します。タイヤのトレッドは、ゴム化合物よりもはるかに早い3~4年で摩耗します。時間経過とともに、タイヤのゴムは弾力性を失い、脆くなります。トレッドの深さが十分に見えても、この劣化はサイドウォールの亀裂、湿った路面でのグリップ力の低下、制動距離の延長を引き起こす可能性があります。電気自動車は、車体の重量が重く、瞬時のトルク伝達によりタイヤに大きな負荷をかけるため、このリスクはさらに高まります。老朽化に気づかないままタイヤを使用すると、急な操作や悪天候時に性能が低下し、ドライバーや周囲の交通に重大な危険をもたらすおそれがあります。タイヤの寿命は、その設計とメンテナンスによって異なります。高度なトレッドコンパウンド、強化サイドウォール、最適化されたコンタクトパターンを採用したタイヤは、ストレスに耐え、不均一な摩耗を防ぎ、さまざまな道路や負荷条件下でも安定した性能を発揮します。しかし、技術的に最も優れたタイヤでも、適切なメンテナンスを行わないと早期に劣化します。EVタイヤは一般的に、強化されたサイドウォール、専用のトレッドデザイン、特殊なゴム化合物を採用し、耐久性を向上させています。電気自動車用タイヤの延長された耐久性は、頻繁な交換の必要性を減らすことでタイヤのアフターマーケット販売に影響を与え、全体的な需要を削減します。タイヤの廃棄量を減らす最も直接的な方法は、安全性を維持しながらタイヤの平均寿命を延長することです。長寿命設計の新タイヤモデルを採用したり、既存のタイヤモデルの寿命を延長したりすることで、タイヤの安全性を維持できます。タイヤの寿命に適切なアライメントが与える影響は、車両がタイヤと適切にアライメントされているか、または車両の要件に応じて設計されているかによって異なります。例えば、トー角が指定値を超えると、車両が直進時にタイヤが横滑りします。この状態でタイヤを運転すると、過度の不均一な摩耗が発生し、アフターマーケット販売に影響を及ぼします。

機会:スマートでコネクテッドな電気自動車用タイヤの開発

電気自動車(EV)用のスマートでコネクテッドなタイヤの開発は、電動化、デジタル化、持続可能なモビリティという幅広いトレンドに沿った、自動車技術の重要な進歩です。大手タイヤメーカーは、高トルク、車両重量の増加、低転がり抵抗の必要性など、電気駆動系の固有の要求に対応するだけでなく、インテリジェントな機能も組み込んだ EV 専用タイヤの開発に多額の投資を行っています。これらのスマートタイヤは、センサーと先進素材を内蔵して設計されており、個人消費者や商用車向けに、優れた性能、安全性の向上、エネルギー効率の最適化を実現しています。

この分野における重要なイノベーションは、センサー技術とコネクティビティをタイヤ構造に統合することです。スマートタイヤは、タイヤの空気圧、温度、トレッドの摩耗、路面状況などの重要なパラメータをリアルタイムで継続的に監視することができます。このデータは、車両の車載システムまたはフリート管理プラットフォームに送信され、予知保全や潜在的な問題に関する即時アラートを可能にします。このような機能は、稼働時間、安全性、運用効率の最大化が不可欠な電気自動車や自動運転車にとって特に価値があります。例えば、Continental の C.A.R.E. や Goodyear の SightLine プラットフォームなどのソリューションは、タイヤのインテリジェンスを活用して、ダウンタイムの削減、タイヤの寿命延長、車両全体のパフォーマンスの向上を実現する例です。

さらに、人工知能、モノのインターネット(IoT)、および持続可能な製造の融合により、スマートでコネクテッドな EV タイヤの進化はさらに加速するでしょう。今後の開発としては、適応型トレッドパターン、自己修復コンパウンド、ドライバー、車両運営者、OEM に実用的な洞察を提供する高度な分析などが予想されます。自動車産業がコネクテッドで自動運転の電気自動車へと移行する中、スマートタイヤ技術は、安全性、効率性、持続可能性を確保する上で重要な役割を果たし、最終的には車両、タイヤ、デジタルエコシステムの関係を再定義することになります。

課題:瞬時のトルクと車両重量による高いタイヤ摩耗率

電気自動車は瞬時に最大トルクを発揮するため、特に加速時やコーナリング時にタイヤにかかる機械的ストレスが大きくなります。トルクが徐々に増加する従来の ICE 車両とは異なり、EV は RPM が 0 の状態で全トルクを伝達します。この突然の負荷により、特に都市部の道路や高速道路では、トレッド表面の摩耗が早くなります。さらに、頻繁な回生ブレーキのサイクルも、特に前輪の偏摩耗の一因となっています。その結果、EV の所有者はタイヤの交換間隔が短くなり、総所有コストが増加します。

さらに、ICE 相当の車両よりも数百キログラムも重いリチウムイオンバッテリーパックによる重量の増加により、タイヤに産業的な圧力が高まります。この負荷の増加により、タイヤのサイドウォールの疲労が加速し、走行中の熱の蓄積が早まります。この問題に対処するため、タイヤメーカーは、より強固な内部構造と高負荷定格のコンパウンドを設計する必要がありますが、その製造はより高価で複雑になります。しかし、摩耗の優位性は依然として限定的で、特に急発進・急停止の多い交通状況下では顕著です。

この課題は、道路インフラが未整備または極端な季節条件を有する地域で最も顕著で、プレミアムEVタイヤでも早期摩耗が発生します。ミシュランやハンコックなど一部のブランドは延長摩耗対応のEVモデルを発売していますが、コストに敏感な市場での採用率は依然として低いです。強化された長寿命タイヤがEV全車種で標準装備されるまで。

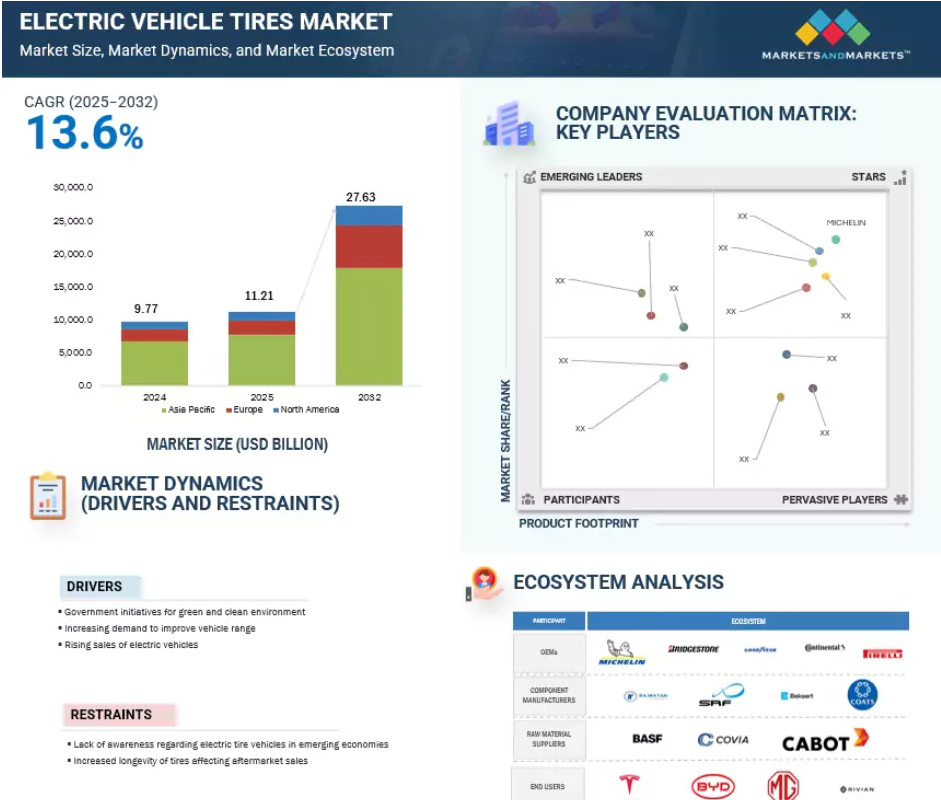

グローバルEVタイヤ市場エコシステム分析

エコシステム分析では、原材料サプライヤー、部品メーカー、電気自動車用タイヤメーカー、エンドユーザーなど、タイヤ市場における主要なプレイヤーを明らかにしています。電気自動車用タイヤ市場は、数多くの主要プレイヤーとアフターマーケットタイヤサプライヤーが連携し、安全で信頼性の高い顧客ソリューションを提供するための巨大なエコシステムを構成しています。電気自動車用タイヤ市場エコシステムは主に、コンポーネント/ステークホルダーから構成されています。各コンポーネントは、市場内の他のコンポーネントと直接的または間接的に相互作用し、電気自動車用タイヤの有効な開発を促進しています。この市場における主要企業としては、ミシュラン(フランス)、ブリヂストン(日本)、グッドイヤータイヤ&ゴム(アメリカ)、コンチネンタル(ドイツ)、ピレリ&C. SpA(イタリア)などが挙げられます。

注:上記の図は、電気自動車用タイヤ市場のエコシステムを表したものであり、上記の企業に限定されたものではありません。

出典:二次調査および MarketsandMarkets 分析

予測期間において、大型商用車セグメントは世界の電気自動車用タイヤ市場で最高の成長率を示すと予測されています

車両の種類別では、予測期間において大型商用車セグメントが最高の成長率を達成すると予測されています。大型商用車は、大型トラック、トレーラー、牽引トラックなど、重量物の輸送に使用されます。大型トラックの積載量は、LCV よりも大きいです。大型トラックは 4 本以上のタイヤを装備しています。これが、このセグメントの電気自動車用タイヤ市場の成長を推進しています。さらに、大型商用車の排出ガス削減に焦点を当てた政府政策により、OEM は、持続可能な輸送に対応するための電気 HCV の開発を迫られています。

電気自動車用タイヤは、従来型タイヤよりも燃費効率が高く、濡れた路面や凍結した路面でのトラクションに優れ、寿命も長いです。これにより、特に貨物輸送に使用される車両の交換コストを削減できます。ボルボやメルセデス・ベンツ・トラックなど、多くのメーカーが電気式大型商用車を発売しています。例えば、ボルボ(スウェーデン)はFH Electric、FM Electric、FMX Electricを発売し、カタログに他の電気式モデルも既に掲載しています。メルセデス・ベンツ・トラック(ドイツ)は、バッテリー電気式長距離大型商用車eActros 600を発売予定です。

このセグメントの重要な技術的推進要因は、大型バッテリーパックや重い積載重量による車両重量の増加に対応するため、1 本あたりの負荷指数が 100 ポンドをはるかに超える高負荷のタイヤが必要とされることです。電気 HCV には通常、乗用車や小型商用車よりもはるかに高い負荷指数(多くの場合 110 以上、1 本あたりの負荷容量は 2,337 ポンド(1,060 kg)以上)のタイヤが必要です。タイヤメーカーは、強化されたサイドウォール、先進的なトレッドコンパウンド、HL(High Load)タイヤのような新しい分類など、標準寸法を維持しつつ大幅に高い荷重に対応する技術革新で対応しています。これらの技術革新は、運転安全性を確保し、タイヤの寿命を最大化し、電気式大型トラックの独自の性能要件に対応し、高荷重指数タイヤをEVタイヤ市場におけるHCVセグメントの急速な成長の基盤としています。

道路用セグメントは、予測期間中に大きな成長機会を達成すると予測されています

用途別では、道路用セグメントが予測期間中に最大の市場を占めると予測されています。このセグメントの成長は、テスラ・モデルS、メルセデス・ベンツEQなど乗用車の販売台数増加に起因し、それぞれミシュラン・パイロットスポーツS5とピレリ・Pゼロ(PZ4)タイヤが採用されています。フィンランドやノルウェーなど多くの政府は、公共交通機関による都市部での排出量削減に焦点を当てています。これは、セグメントのグローバルな成長を後押ししています。

2025年4月、ピレリ・アンド・シー・スパは、EVとICEトラック向けに設計されたオールテレインタイヤ「スコーピオン XTM AT」を発売しました。初期展開はEVアプリケーションに焦点を当てており、17インチから24インチのホイールに対応する37サイズが用意されています。このタイヤはピレリのスコーピオンシリーズを拡大し、電気SUVとトラック向けの性能と快適性を強調しています。同様に、2024年6月、The Tire Cologne 2024で、Hankook Tire & Technology Co., Ltd. は、電気自動車(乗用車および SUV)用に特別に設計された同社初のオールシーズンタイヤ「iON?FlexClimate」を発表し、夏用および冬用タイヤに続き、iON シリーズを完成させました。このタイヤは、低転がり抵抗、EV の積載重量に対応した強化アラミドベルト、濡れた路面や軽い雪道でのグリップ力を高める 3D サイプを採用した効率的なトレッド、i?Sound?Absorber 技術による静粛性を特徴としています。同様に、2024年6月の「タイヤ・ケルン」で、ケンダは自動車用タイヤの全製品ラインアップを展示し、欧州市場向けのオールシーズン用電気自動車(EV)タイヤの開発を発表しました。新タイヤは小型SUVと乗用車をターゲットに、EVの要件である高い荷重容量、低転がり抵抗、低騒音レベルをすべて満たします。これらの要因は、世界中の電気自動車タイヤのオフロード用途拡大を後押しすると見込まれています。

2032年までに北米が最高の成長率を達成すると予測

2032年までに、北米が最も急成長する市場になると予測されています。アメリカには、フォード(アメリカ)、ゼネラルモーターズ(アメリカ)、テスラ(アメリカ)という大手自動車メーカー3社が本社を置いています。電気乗用車や高級 SUV の需要の増加、および物流・輸送分野における電動化の進展が、アメリカの電気自動車用タイヤ市場を後押ししています。政府の補助金、政策、税還付も電気自動車の販売を後押ししており、電気自動車用タイヤの需要も増加するでしょう。

さまざまなタイヤメーカーが、電気自動車用タイヤの需要増に対応するため、生産の拡大に注力しています。2025年4月、ブリヂストンは、軽量化と転がり抵抗の低減を実現するENLITEN技術を採用した「Turanza 6」を発売すると発表しました。このタイヤは、タイで発売される新型MG S5 EVのオリジナルタイヤに採用されました。このタイヤは、EVのエネルギー効率、ロードグリップ(特に濡れた路面)、乗り心地を向上させるように設計されており、UN R117-04認証を取得しています。

2025年2月、ブリヂストンは、ポルシェから、新型「マカン・エレクトリック」および「パナメーラ」に、カスタム設計の超高性能タイヤ「ポテンザスポーツ」を供給することになりました。また、最新型「パナメーラ」には、ブリヂストンがポルシェ向けに初めて開発した冬用タイヤ「ブリヂストン ブリザック LM005」も装着されます。この提携により、ブリヂストンは、EV対応の高級タイヤ開発における役割をさらに強化することになります。

同様に、2024年9月、グッドイヤータイヤ&ラバーカンパニーは、電気自動車対応で、最大55%の持続可能な素材を使用した新しいタイヤシリーズ「EQMAX」および「EQMAX ULTRA」を発表します。これらのタイヤは、商用車および EV を対象とし、従来モデルに比べ、走行距離が最大 20% 向上、転がり抵抗が 6% 改善されています。このツアーでは、フリートの効率とサステナビリティを実現するグッドイヤーの「Tires-as-a-Service」および「TPMS Connect」ソリューションも紹介されます。

2025 年の CAGR が最も高い

インド:この地域で最も急成長している市場

電気自動車用タイヤ市場の最近の動向

- 2025年5月、ピレリ&C. SpA は、AI 駆動のトレッドパターンと低転がり抵抗により航続距離を延長した EV 用タイヤ「P Zero Fifth Generation」と、最高のウェットグリップと騒音低減性能を誇る高級 EV 向け「Cinturato Summer Tire」を発売しました。これらの発売は、ピレリの 2025 年の 12% の販売量目標の達成を支援し、世界トップクラスの EV メーカーとのパートナーシップを強化するものです。

- 2025年4月、ブリヂストンは、ENLITEN技術を採用して軽量化と転がり抵抗の低減を実現した「Turanza 6」を発売すると発表しました。このタイヤは、タイで発売された新型MG S5 EVのオリジナルタイヤに採用されました。このタイヤは、EVのエネルギー効率、ロードグリップ(特に濡れた路面)、乗り心地を向上させるように設計されており、UN R117-04認証を取得しています。

- 2025年2月、Continental AGは、電気商用車向けに特別に設計された新しいタイヤ「Conti Eco HS 5」および「Conti Efficient Pro HS 5」を発売しました。これらのタイヤは、より重い電気自動車に対応するための高い負荷指数と、走行距離の延長を実現する低転がり抵抗を特徴とし、Designwerk Technologies社と共同開発されました。この新製品は、総所有コスト(TCO)の最適化に貢献し、ヨーロッパにおける商用車の電動化を支援します。

- 2025年2月、ミシュランはEV、ハイブリッド車、内燃機関車向けに設計された「e. Primacy All-Season」タイヤを発売しました。このタイヤは競合製品比で最大25%の燃費向上を実現し、EVの航続距離を最大32km(20マイル)延長し、競合製品比で最大21,000km(13,000マイル)長い寿命を誇ります。低エネルギー消費を実現する GreenPower Compound、快適性を高める Cushion Guard、騒音を低減する Piano Acoustic Technology などの特徴があります。

主要市場プレーヤー

電気自動車用タイヤ市場の上位企業一覧

電気自動車用タイヤ市場は、幅広い地域での事業展開を行う少数の大手企業が支配しています。電気自動車用タイヤ市場の主要プレーヤーは以下の通りです。

Michelin (France)

Bridgestone Corporation (Japan)

The Goodyear Tire & Rubber Company (US)

Continental AG (Germany)

Pirelli & C. SpA (Italy)

Sumitomo Rubber Industries, Ltd. (Japan)

Hankook Tire & Technology Co., Ltd. (South Korea)

Nokian Tyres plc (Finland)

Kumho Tire Co. (South Korea)

Zhongce Rubber Group (China)

Sailun Group Co., Ltd. (China)

Cheng Shin Rubber Ind. Co., Ltd. (Taiwan)

Apollo Tyres (India)

Shandong Linglong Tyre Co., Ltd. (China)

Giti Tire (India)

1 はじめに 28

1.1 研究の目的 28

1.2 市場定義 29

1.3 研究の範囲 31

1.3.1 市場セグメンテーションおよび地域範囲 31

1.3.2 対象範囲および除外項目 32

1.4 対象期間 32

1.5 対象通貨 33

1.6 対象単位 33

1.7 利害関係者 33

1.8 変更の概要 34

2 調査方法 35

2.1 研究データ 35

2.1.1 二次データ 36

2.1.1.1 主要な二次情報源 37

2.1.1.2 二次情報源からの主要なデータ 38

2.1.2 一次データ 38

2.1.2.1 一次資料からの主要データ 39

2.1.2.2 一次調査に参加した企業一覧 40

2.1.2.3 一次調査の市場目的 40

2.1.2.4 一次調査の参加者一覧 41

2.2 市場規模推定手法 41

2.3 市場規模推定アプローチ 43

2.3.1 ボトムアップアプローチ 44

2.3.2 トップダウンアプローチ 44

2.4 データ三角測量 46

2.5 要因分析 47

2.5.1 市場規模推定のための要因分析:需要側と供給側 48

2.6 研究仮定 49

2.7 研究の制限 50

3 執行要約 51

4 プレミアムインサイト 55

4.1 電気自動車用タイヤ市場における魅力的な機会 55

4.2 推進力別電気自動車用タイヤ市場 55

4.3 車両タイプ別電気自動車用タイヤ市場 56

4.4 電気自動車用タイヤ市場、用途別 56

4.5 電気自動車用タイヤ市場、リムサイズ別 57

4.6 電気自動車用タイヤ市場、荷重指数別 57

4.7 電気自動車用タイヤ市場、地域別 58

5 市場概要 59

5.1 概要 59

5.2 市場動向 60

5.2.1 推進要因 60

5.2.1.1 環境保護とクリーンな環境のための政府の取り組み 60

5.2.1.2 車両の航続距離向上への需要増加 61

5.2.1.3 電気自動車の販売増加 64

5.2.2 制約要因 64

5.2.2.1 新興国における電気自動車用タイヤに関する認識不足 64

5.2.2.2 タイヤの寿命延長がアフターマーケット販売に影響 65

5.2.3 機会 67

5.2.3.1 スマートでコネクテッドな電気自動車用タイヤの開発 67

5.2.3.2 環境の持続可能性への注力 68

5.2.4 課題 69

5.2.4.1 瞬時のトルクと車両重量による高いストレス率 69

5.2.4.2 電気自動車用タイヤの高コストと供給不足 70

5.3 顧客ビジネスに影響を与えるトレンドとディスラプション 71

5.4 エコシステム分析 72

5.5 サプライチェーン分析 73

5.6 規制環境 75

5.6.1 規制の枠組み 75

5.6.2 規制機関、政府機関、

その他の組織の一覧 76

5.6.2.1 北米 76

5.6.2.2 ヨーロッパ 77

5.6.2.3 アジア太平洋 77

5.7 価格分析 78

5.7.1 主要企業の電気自動車用タイヤの平均販売価格、

車種別、2024年 78

5.7.2 2024 年の地域別電気自動車用タイヤの平均販売価格 79

5.8 貿易分析 79

5.8.1 輸入データ(HS コード 401110) 79

5.8.1.1 アメリカ 79

5.8.1.2 ドイツ 80

5.8.1.3 フランス 80

5.8.1.4 イギリス 80

5.8.1.5 イタリア 81

5.8.1.6 オランダ 81

5.8.1.7 カナダ 81

5.8.2 輸出データ (HS コード 401110) 82

5.8.2.1 アメリカ 82

5.8.2.2 中国 83

5.8.2.3 メキシコ 83

5.8.2.4 ドイツ 83

5.8.2.5 日本 84

5.8.2.6 タイ 84

5.8.2.7 スウェーデン 84

5.9 技術分析 85

5.9.1 主要技術 85

5.9.1.1 スマートタイヤ 85

5.9.1.2 トレッドデザイン 86

5.9.1.3 構造革新:サイドウォールの補強と耐パンク性 86

5.9.1.4 スマートタイヤの統合:センサーの組み込みとコネクティビティ機能 86

5.9.2 補完技術 87

5.9.2.1 ランフラットタイヤ 87

5.9.2.2 コネクティビティ技術 87

5.9.3 関連技術 88

5.9.3.1 3D プリントタイヤ 88

5.9.3.2 グリーンタイヤ 88

5.9.3.3 コンパウンドの革新:シリカ強化ゴム配合 88

5.10 特許分析 89

5.11 ケーススタディ分析 94

5.11.1 ケーススタディ 1:ミシュランとポルシェが提携し、ポルシェ車両用にカスタマイズされた高性能タイヤを製造 94

5.11.2 ケーススタディ 2:ブリヂストン、アルランクセオおよびソルベイと提携し、環境性能を向上させる共同開発の「TECHSYN」タイヤ技術を発売 94

5.11.3 ケーススタディ 3:ブリヂストン株式会社が BMW IX 電気 SUV 用タイヤを開発しました 95

5.11.4 ケーススタディ 4:ピレリ&C. SPA がルシッド・エア・ドリーム・エディション用特殊タイヤを開発しました 95

5.11.5 ケーススタディ 5:グッドイヤータイヤ&ラバーカンパニーが低転がり抵抗のレンジマックス RSD タイヤを開発 96

5.12 投資と資金調達シナリオ 96

5.13 主要な利害関係者および購入基準 97

5.13.1 購入プロセスにおける主要な利害関係者 97

5.13.2 購入基準 98

5.14 主要なカンファレンスとイベント、2025–2026 100

5.15 AI/GEN AI の影響 101

5.16 電気自動車用タイヤに使用される材料に関する洞察 101

5.16.1 シリカ 101

5.16.2 合成ゴム 102

5.16.3 鋼帯 102

5.16.4 ナイロン 102

5.17 電気自動車用タイヤの製品ラインナップと戦略に関する洞察 104

5.17.1 主要メーカー別の電気自動車用タイヤの製品ラインナップ 104

5.17.2 主要 OEM 別の電気自動車用タイヤの戦略 105

5.17.3 次世代電気自動車用タイヤ技術 105

5.18 電気自動車用タイヤと内燃機関車用タイヤの比較:

マージン分析 106

5.19 自動運転車が電気自動車用タイヤに与える影響 107

5.19.1 自己修復タイヤ技術 107

5.19.2 スマートセンサーによる予知保全 107

5.19.3 ランフラットタイヤと拡張モビリティ設計 107

5.19.4 低転がり抵抗と音響快適性 107

5.20 タイヤ選択とサービスイノベーションに関する洞察 108

5.20.1 デジタルタイヤ選択:AI 搭載タイヤ推奨システム 108

5.20.2 取り付けサービス:モバイルタイヤ取り付けと利便性 108

5.20.3 パフォーマンスモニタリング:リアルタイムのタイヤの健康状態と効率の追跡 108

5.20.4 ロイヤルティプログラム:サブスクリプションモデルとリピート購入のインセンティブ 108

6 電気自動車用タイヤ市場、車種別 109

6.1 概要 110

6.2 乗用車 112

6.2.1 消費者の購買力向上と個人所有乗用車の販売増加が市場を牽引する 112

6.3 軽商用車 113

6.3.1 市場を牽引する商用車の運用コスト削減ニーズの高まり 113

6.4 大型商用車 115

6.4.1 市場を牽引する持続可能な商品の輸送の増加 115

6.5 バス 117

6.5.1 市場を牽引する公共交通機関の電動化 117

6.6 主要産業の洞察 118

7 電気自動車用タイヤ市場、推進力別 119

7.1 概要 120

7.2 バッテリー電気自動車(BEV) 122

7.2.1 OEMによる研究開発への投資拡大が市場を牽引 122

7.3 プラグインハイブリッド電気自動車 (PHEV) 124

7.3.1 車両所有税の削減と充電ベースのインセンティブの拡大が市場を牽引 124

7.4 燃料電池電気自動車 (FCEV) 126

7.4.1 水素充填インフラの拡大に焦点を当てた市場拡大 126

7.5 ハイブリッド電気自動車 (HEV) 128

7.5.1 HEV の手頃な価格が市場成長を推進します 128

7.6 主要産業の洞察 128

8 リムサイズ別電気自動車用タイヤ市場 129

8.1 はじめに 130

8.2 13~15 インチ 134

8.2.1 小型および中型電気乗用車の販売増加が市場を牽引します 134

8.3 16~18 インチ 135

8.3.1 物流産業の拡大が市場を牽引します 135

8.4 19~21 インチ 137

8.4.1 スポーツ車と高級乗用車への需要拡大が市場を牽引する 137

8.5 > 21” 138

8.5.1 建設プロジェクトの増加と電気バスの採用拡大が市場を牽引する 138

8.6 主要産業の洞察 140

9 電気自動車用タイヤ市場、負荷指数別 141

9.1 はじめに 142

9.2 100 未満 146

9.2.1 電気自動車およびハイブリッド小型乗用車の販売増加が市場を牽引します 146

9.3 100 以上 148

9.3.1 電気高級車およびSUVの需要増加が市場を牽引します 148

9.4 主要産業の洞察 149

10 用途別電気自動車用タイヤ市場 150

10.1 はじめに 151

10.2 オンロード 152

10.2.1 市場を牽引する電気バスの採用拡大 152

10.3 オフロード 154

10.3.1 市場を牽引する電気トラックの入手可能性の向上 154

10.4 主要産業の洞察 156

11 電気自動車用タイヤ市場、販売チャネル別 157

11.1 概要 157

11.2 OEM 159

11.2.1 電気自動車専用に開発されたタイヤの消費者需要の増加が市場を牽引する 159

11.3 アフターマーケット 160

11.3.1 電気化と使用パターンの変化によるアフターマーケット需要の急増 160

11.4 産業の主な見通し 160

12 地域別電気自動車用タイヤ市場 161

12.1 はじめに 162

12.2 アジア太平洋地域 164

12.2.1 マクロ経済見通し 164

12.2.2 中国 169

12.2.2.1 「優遇車両登録制度」や「メイド・イン・チャイナ」などの取り組みが市場を牽引します 169

12.2.3 日本 170

12.2.3.1 国内自動車生産の拡大が市場を牽引します 170

12.2.4 インド 172

12.2.4.1 可処分所得の増加と手頃な価格の電気自動車モデルが市場を牽引する 172

12.2.5 韓国 175

12.2.5.1 電気自動車への投資拡大が市場を牽引する 175

12.2.6 タイ 176

12.2.6.1 税制優遇措置と補助金拡大が市場を牽引します 176

12.2.7 インドネシア 177

12.2.7.1 バッテリーコストの低下と消費者意識の高まり

が市場を牽引します 177

12.2.8 マレーシア 177

12.2.8.1 市場を牽引する、バッテリー式電気自動車の世界的リーダーによる取り組み 177

12.2.9 ベトナム 178

12.2.9.1 市場を牽引する、新製造工場の設立に注力 178

12.3 ヨーロッパ 178

12.3.1 マクロ経済の見通し 179

12.3.2 フランス 185

12.3.2.1 市場を牽引する、エコフレンドリーな自動車を推進するインセンティブの拡大 185

12.3.3 ドイツ 187

12.3.3.1 市場を牽引する、電気乗用車の普及拡大 187

12.3.4 オランダ 189

12.3.4.1 市場を牽引する持続可能な輸送手段に対する需要の高まり 189

12.3.5 ノルウェー 190

12.3.5.1 市場を牽引する政府の優遇措置と税額控除 190

12.3.6 スウェーデン 192

12.3.6.1 市場を牽引する自動車電動化の取り組みの拡大 192

12.3.7 イギリス 194

12.3.7.1 市場を牽引する政府投資の増加 194

12.3.8 オーストリア 196

12.3.8.1 乗用車および商用電気自動車の需要増加が市場を牽引します 196

12.3.9 スペイン 198

12.3.9.1 補助金制度の導入拡大が市場を牽引します 198

12.3.10 スイス 199

12.3.10.1 二酸化炭素排出量の削減への注目が高まり、市場を牽引します 199

12.3.11 デンマーク 200

12.3.11.1 タクシー会社による電気自動車の導入拡大が市場を牽引 200

12.4 北米 200

12.4.1 マクロ経済見通し 201

12.4.2 アメリカ 205

12.4.2.1 建設、造園、

配送サービスにおける電気自動車の活用が市場を牽引 205

12.4.3 カナダ 207

12.4.3.1 電気自動車の利点に関する認識と有利な貿易協定が市場を牽引します 207

12.5 中東・アフリカ 209

12.5.1 マクロ経済見通し 209

12.5.2 南アフリカ 211

12.5.2.1 政策支援と商用電気自動車の普及がイノベーションを促進します 211

12.5.3 イラン 212

12.5.3.1 制裁によるイノベーションを背景にした国内の電気化推進が市場を牽引します 212

13 競争環境 213

13.1 概要 213

13.2 主要企業の戦略/勝者となるための要因 213

13.3 市場シェア分析 215

13.4 売上高分析、2020–2024 218

13.5 企業評価 219

13.6 財務指標 219

13.7 ブランド/製品比較 220

13.8 企業評価マトリックス:主要プレイヤー、2024年 221

13.8.1 スター 221

13.8.2 新興リーダー 221

13.8.3 普及型プレーヤー 221

13.8.4 参加者 221

13.8.5 企業のフットプリント 223

13.8.5.1 企業のフットプリント 223

13.8.5.2 車両の種類別フットプリント 224

13.8.5.3 推進力の種類別フットプリント 224

13.8.5.4 地域別フットプリント 225

13.9 企業評価マトリックス:スタートアップ/中小企業、2024 年 225

13.9.1 先進的な企業 225

13.9.2 対応力のある企業 225

13.9.3 ダイナミックな企業 225

13.9.4 スタートブロック 226

13.9.5 競争力ベンチマーク:スタートアップ/中小企業、2024年 227

13.9.5.1 主要スタートアップ/中小企業の一覧 227

13.9.5.2 スタートアップ/中小企業の競争ベンチマーク 228

13.10 競争シナリオ 229

13.10.1 製品発売/開発 229

13.10.2 取引 238

13.10.3 拡大 241

13.10.4 その他の動向 242

14 企業プロファイル 246

14.1 主要企業 246

14.1.1 ミシュラン 246

14.1.1.1 事業概要 246

14.1.1.2 提供製品 247

14.1.1.3 最近の動向 248

14.1.1.3.1 製品発売/開発 248

14.1.1.3.2 取引 250

14.1.1.3.3 その他の動向 251

14.1.1.4 MnMの見解 251

14.1.1.4.1 主要な強み 251

14.1.1.4.2 戦略的選択 251

14.1.1.4.3 弱点と競争上の脅威 251

14.1.2 ブリヂストン株式会社 252

14.1.2.1 事業概要 252

14.1.2.2 提供製品 253

14.1.2.3 最近の動向 254

14.1.2.3.1 製品発売/開発 254

14.1.2.3.2 取引 255

14.1.2.3.3 その他の動向 255

14.1.2.4 MnMの見解 256

14.1.2.4.1 主要な強み 256

14.1.2.4.2 戦略的選択 256

14.1.2.4.3 弱みと競合脅威 256

14.1.3 グッドイヤー・タイヤ・アンド・ラバー・カンパニー 257

14.1.3.1 事業概要 257

14.1.3.2 提供製品 258

14.1.3.3 最近の動向 259

14.1.3.3.1 製品発売/開発 259

14.1.3.3.2 取引 260

14.1.3.3.3 その他の動向 260

14.1.3.4 MnMの見解 261

14.1.3.4.1 主要な強み 261

14.1.3.4.2 戦略的選択 261

14.1.3.4.3 弱みと競合上の脅威 261

14.1.4 CONTINENTAL AG 262

14.1.4.1 事業概要 262

14.1.4.2 提供製品 263

14.1.4.3 最近の動向 264

14.1.4.3.1 製品発売/開発 264

14.1.4.3.2 その他の動向 265

14.1.4.4 MnMの見解 266

14.1.4.4.1 主要な強み 266

14.1.4.4.2 戦略的選択 266

14.1.4.4.3 弱点と競合脅威 266

14.1.5 ピレリ・アンド・シー・エス・ピー・エー 267

14.1.5.1 事業概要 267

14.1.5.2 提供製品 268

14.1.5.3 最近の動向 268

14.1.5.3.1 製品発売/開発 268

14.1.5.3.2 取引 269

14.1.5.3.3 事業拡大 270

14.1.5.3.4 その他の動向 271

14.1.5.4 MnMの見解 271

14.1.5.4.1 主要な強み 271

14.1.5.4.2 戦略的選択 271

14.1.5.4.3 弱みおよび競合の脅威 272

14.1.6 住友ゴム工業株式会社 273

14.1.6.1 事業概要 273

14.1.6.2 提供製品 274

14.1.6.3 最近の動向 275

14.1.6.3.1 製品発売・開発 275

14.1.6.3.2 取引 276

14.1.6.3.3 事業拡大 277

14.1.6.3.4 その他の動向 277

14.1.7 ハンコックタイヤ&テクノロジー 278

14.1.7.1 事業概要 278

14.1.7.2 提供製品 279

14.1.7.3 最近の動向 279

14.1.7.3.1 製品発売/開発 279

14.1.7.3.2 取引 281

14.1.7.3.3 事業拡大 282

14.1.7.3.4 その他の動向 282

14.1.8 NOKIAN TYRES PLC 283

14.1.8.1 事業概要 283

14.1.8.2 提供製品 284

14.1.8.3 最近の動向 285

14.1.8.3.1 製品発売/開発 285

14.1.8.3.2 取引 286

14.1.8.3.3 事業拡大 286

14.1.9 KUMHO TIRE CO., INC. 287

14.1.9.1 事業概要 287

14.1.9.2 提供製品 288

14.1.9.3 最近の動向 288

14.1.9.3.1 製品発売/開発 288

14.1.9.3.2 取引 289

14.1.9.3.3 事業拡大 290

14.1.9.3.4 その他の動向 290

14.1.10 ZHONGCE RUBBER GROUP CO., LTD. 291

14.1.10.1 事業概要 291

14.1.10.2 提供製品 291

14.1.10.3 最近の動向 292

14.1.10.3.1 製品発売/開発 292

14.1.10.3.2 事業拡大 293

14.1.10.3.3 その他の動向 293

14.2 その他のプレーヤー 294

14.2.1 SAILUN GROUP CO.

14.2.2 CHENG SHIN RUBBER INDUSTRY CO. (CST) 295

14.2.3 アポロタイヤ 296

14.2.4 山東凌龍タイヤ株式会社 297

14.2.5 GITIタイヤ 298

14.2.6 横浜ゴム株式会社 299

14.2.7 ネクセンタイヤ 300

14.2.8 東洋タイヤ株式会社 301

14.2.9 CEAT LIMITED 302

14.2.10 バルクリシュナ・インダストリーズ・リミテッド(BKT) 302

14.2.11 ケンダタイヤ 303

15 MARKETSANDMARKETSの推奨事項 304

15.1 アジア太平洋地域が電気自動車用タイヤの最大市場となる 304

15.2 タイヤメーカーは高性能電気自動車用タイヤを好む 304

15.3 結論 305

16 付録 306

16.1 産業専門家による重要な見解 306

16.2 ディスカッションガイド 306

16.3 KNOWLEDGESTORE:MARKETSANDMARKETS のサブスクリプションポータル 309

16.4 カスタマイズオプション 311

16.5 関連レポート 311

16.6 著者詳細 312