穀物、豆類、野菜を原料として製造されたこれらの粉は、健康効果、食感、風味を向上させるために改良されています。これらの粉は、ベーカリー製品や菓子類から、即食食品、スープ、ソース、ベビーフードまで、幅広い食品用途に活用されています。従来の小麦粉からの代替トレンドは、タンパク質豊富、食物繊維豊富、アレルゲン低減の食品への消費者需要の増加に後押しされています。特に糖尿病患者、セリアック病患者、肥満者層での需要が顕著です。

健康とウェルネスのブームは、特にヨーロッパや北米など、一般的な炭水化物の代替品として栄養価の高い食品を積極的に求める人々が多い地域において、産業の動向に大きな影響を与えています。一方、アジア太平洋地域では、急速な都市化、消費パターンの変化、可処分所得の増加が相まって、栄養強化小麦粉の使用がさらに拡大し、産業の成長機会がさらに拡大しています。

食品製造業界では、品質や味を損なうことなく食品の栄養価や機能性を高めるため、これらの小麦粉の使用が徐々に拡大しています。さらに、熱処理や酵素処理などの小麦粉の処理技術の進歩により、製品の安定性と保存性が向上し、製造業者と消費者の要求が満たされています。

大手企業は、製品の多様化を推進し、世界的な需要の増加に対応するため、研究開発に投資し、食品技術者と協力しています。また、環境や倫理に関する消費者の嗜好の高まりに合わせて、持続可能性と調達に関する取り組みも採用しています。

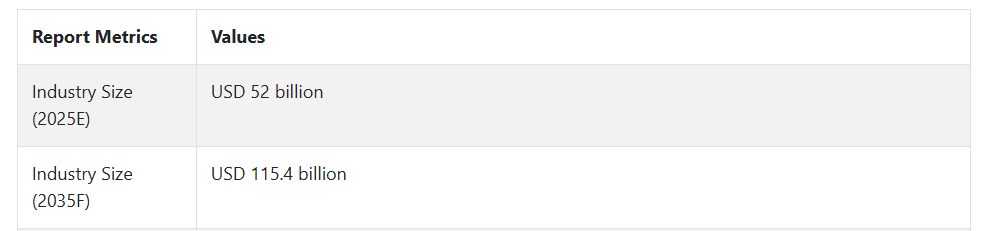

つまり、2025 年から 2035 年にかけて、消費者と食品メーカーがより健康で機能性の高い食品をますます採用するにつれて、機能性小麦粉市場は継続的な成長が見込まれます。健康志向、食品の革新、世界的な意識の高まりに後押しされた健全な勢いに乗って、これらの小麦粉は、今後 10 年間の新しい食品業界の柱となるでしょう。

2020年から2024年までの市場動向と2025年から2035年までの将来動向

2020年から2024年にかけて、機能性小麦粉市場は、健康意識の高まり、グルテン不耐症の増加、クリーンラベルや栄養強化食品の需要拡大を背景に、安定した成長を遂げました。消費者は、高タンパク質、高繊維、グルテンフリー、酵素処理などの栄養特性が強化された種類の小麦粉を好みました。

パンデミックによる健康志向の高まりは、腸に優しく、免疫力を高める小麦粉の需要をさらに刺激しました。食品メーカーは、健康志向の消費者を満足させるために、機能性小麦粉を焼き菓子、スナック、コンビニエンスフードに添加し始めました。

2025年から2035年にかけて、機能性小麦粉市場は、精密栄養、持続可能な調達、および先進的な食品技術の統合へと移行するでしょう。これらの小麦粉は、栄養強化にとどまらず、AI による栄養分析に基づいて、カスタマイズされた健康効果を提供するようになります。

発酵、発芽、および生物活性のある小麦粉は、消化器の健康と微量栄養素の吸収をサポートする食品として、ますます人気が高まるでしょう。昆虫タンパク質粉、再生穀物粉、およびハイブリッドブレンド(マメ科植物と穀物のブレンドなど)が、環境や食生活の変化に対応するために登場します。

スマート包装、栄養のリアルタイムモニタリング、およびニュートリゲノミクスプラットフォームの統合により、消費者との関わり方が一変します。クリーンラベルと地球に優しい製造は、引き続きイノベーションの中心となります。

セグメント別分析

原料別

2025年、機能性粉市場は小麦が45%のシェアを占め、次いでトウモロコシが25%を占めると予測されています。このようなセグメンテーションは、ベーキングや調理の基本機能を超える目的を果たす粉、栄養価の向上、機能性、またはグルテンフリーの考慮が施された粉に対する消費者のニーズを反映しています。

小麦を原料とする機能性小麦粉は45%のシェアを占めており、これは小麦がベーカリー、製菓、食品サービスなどの用途で好まれているためです。改変小麦粉は、水分吸収性の向上、食感の改善、食品配合における安定性などの特性から、広く利用されています。

Archer Daniels Midland Company (ADM)、Cargill、Limagrain などの大手企業は、食物繊維、タンパク質、またはグルテン含有量を低減した、小麦ベースの機能性小麦粉を提供しています。例えば、ADM は、即食ベーカリー製品の保存期間を延長し、生地の機械加工性を高める機能性小麦粉を販売しています。小麦ベースの配合は、小麦が毎日の主食である北米およびヨーロッパで特に人気があります。

トウモロコシベースの小麦粉も注目され、25% のシェアを占めています。特に、グルテンフリーやアレルゲンフリーの食品分野での需要が高まっています。グルテン不耐症やセリアック病の患者数が増加しているため、ベーキングミックス、押出成形スナック、即席食品の優れた代替品として、トウモロコシ粉の使用が普及しています。

Ingredion、Bunge、Tate & Lyleなどの企業は、粘度、食感制御、クリーンラベル機能に優れたトウモロコシ粉を製造しています。Bungeが生産する非遺伝子組み換え(Non-GMO)、クリーンラベルのトウモロコシ粉は、トルティーヤ製造や健康志向のスナック製品に広く活用されています。

健康志向の消費者が栄養強化または特殊な小麦粉を求める傾向が強まる中、小麦とトウモロコシは、製粉、栄養強化、クリーンラベル加工技術の革新に支えられ、その地位を堅持するでしょう。

種類別

2025 年、有望な機能性小麦粉市場は 2 つの製品種類に分けられます。特殊小麦粉が 44% のシェアで業界を支配し、次に調理済み小麦粉が 28% を占めます。特殊小麦粉は、消費者のライフスタイルや業界のニーズに合わせて、特定の栄養、機能、加工要件を満たすように開発されています。

特殊小麦粉は、高タンパク質、低グルテン、高繊維、アレルゲンフリーなど、特定の食事や健康上のニーズに応える高付加価値の小麦粉として、ベーキング、スナック、即席食品の分野で広く使用されており、需要が拡大しているため、金額ベースで 44% のシェアを占め、業界をリードしています。

Limagrain Ingredients、Ardent Mills、The Scoular Companyは、消費者のニーズに応える機能性原料に特化した多様な製品ポートフォリオを構築しています。これらのポートフォリオには、キヌア、アマランサス、テフなどの特殊小麦粉や、豆類を原料とした小麦粉が含まれます。

これらは、グルテンフリーやその他の植物由来の用途に豊富です。それとは別に、このような統合により、部門間のコスト削減と、クリーンラベルの原材料に対する消費者の意識の高まり、そして北米およびヨーロッパにおけるこれらの原材料に関する個別化された栄養情報という 2 つのメリットを同時に享受することができます。

産業の 28% を占める調理済み小麦粉は、溶解性、消化性、およびインスタント食品やベーカリーミックスでの機能的な使いやすさから人気があります。スープ、ベビーフード、ソース、インスタントデザートなど、より迅速な加工とより長い保存期間が求められる用途では、通常、調理済みまたは熱処理済みの小麦粉が好まれます。

この分野の主要サプライヤーには、Ingredion 社と Cargill 社があり、どちらも、工業用食品の配合において食感と機能性の向上を約束する調理済み小麦粉のバリエーションを取り揃えています。例えば、Ingredion の Precisa シリーズには、冷水に溶けやすく、加熱せずに増粘できる、あらかじめ糊化処理された小麦粉があります。

この傾向は、健康価値、利便性、機能性の高い食品の需要拡大につながり、特殊小麦粉および調理済み小麦粉の継続的な成長が見込まれます。これに対応して、アレルゲンを含まない栄養強化製品や、加工技術の革新による製品拡張が進んでいます。

国別分析

米国

米国の機能性小麦粉市場は、消費者のクリーンラベル食品、植物由来栄養、腸にやさしい食品への需要により、2025年から2035年にかけて年平均成長率(CAGR)5.9%で成長すると予測されています。食物繊維、タンパク質、耐性デンプンを強化した小麦粉は、ベーカリー、スナック、レディミール製品で人気を集めています。これらの製品は、健康志向のトレンドに合わせて、食感、保存性、栄養成分を向上させています。

Ardent Mills、Bay State Milling、Ingredion Incorporated は、豆類、キノア、ソルガム、発芽穀物をベースにした製品を開発している企業の一部です。食品強化と製粉技術の進歩により、外食産業や小売業における製品のカスタマイズが可能になっています。米国食品医薬品局(FDA)が健康表示ガイドラインと食物繊維の含有に関する規制方針を策定したことで、標準化された製品開発とラベル戦略が促進されています。

イギリス

イギリスの機能性小麦粉市場は、5.7%の年平均成長率で拡大すると予測されています。主な要因には、健康促進効果のある炭水化物源の需要拡大、機能性ベーカリートレンド、消化器健康への関心が高まっていることが挙げられます。消費者は、豆類ベース、古代穀物ベース、全粒穀物ベースの小麦粉が、追加の栄養価を提供する点で人気が高まっているため、白小麦粉の代替品を求めています。

Doves FarmやCarr’s Flour Millsなどのメーカーは、グルテンフリー、高繊維、高タンパク質用途向けの機能性小麦粉混合物を開発しています。これらの小麦粉は、強化パン、クラッカー、DIYホームベーキングミックスなどに配合されています。イギリス食品基準庁の健康表示規制は、製造プロセスにおいて製品配合が科学的根拠に基づいていることを確保し、特に食物繊維の強化と血糖値コントロールの面で厳格な基準を定めています。

フランス

フランスでは、栄養成分の透明性や低血糖製品に対する消費者の需要の高まりを背景に、機能性小麦粉市場が5.8% の CAGR で成長すると予想されています。この産業は、フレクシタリアンや低 FODMAP 消費者など、健康志向の消費者の食事ニーズに応える方向にシフトしています。栗、そば、ひよこ豆などの機能性小麦粉は、ベーカリーや香ばしいスナック食品にますます多く使用されています。

Limagrain IngredientsやEurogermなどの企業は、消化性、食感、微量栄養素含有量を向上させた小麦粉ソリューションを開発しています。政府が後援する健康キャンペーンにより、食物繊維と全粒穀物の摂取を促進する動きが、学校給食や公共調達プログラムにおける機能性小麦粉の需要を後押ししています。

ドイツ

ドイツの機能性小麦粉市場は、予測期間において CAGR 6% のペースで拡大すると予想されます。機能性小麦粉は、マルチグレインのベーカリー製品、朝食用シリアル、クリーンラベルのスナックに広く使用されています。この産業は、栄養の信頼性およびサステナビリティに対する消費者の関心の高まりに支えられており、発芽穀物、昆虫粉、豆類をベースにした配合の使用が増加しています。

Bohlsener Mühle や GoodMills Innovation などの生産者は、健康志向の食事プランに適した高タンパク質および高繊維粉の種類生産量を増やしています。ドイツの規制環境は表示を奨励しており、バイオ認証および無添加の原材料に対する顧客の需要が、製品ポートフォリオの形成に影響を与え続けています。

イタリア

イタリアの機能性小麦粉市場は、CAGR 5.7%で成長すると予想されています。

イタリアの料理は小麦をベースにした従来型の食品が主流ですが、感覚的な特徴を損なうことなく栄養価を高める製品に対する需要が高まっています。スペルト小麦、キノア、豆類を使用した機能性小麦粉が、特にベーキングやパスタの製造で主流になりつつあります。Molino Grassi や Antico Molino Rosso などの企業は、有機、強化、古代穀物を使用した小麦粉に対する消費者のニーズに応える製品ラインナップで業界をリードしています。

国立衛生研究所は、公衆衛生に関するアドバイスに、高繊維質で微量栄養素が豊富な穀物の摂取を推奨しており、再び、職人的な製造および工業的な用途での採用を後押ししています。

韓国

韓国の機能性小麦粉市場は、CAGR 6.1%の成長が見込まれています。この需要は、機能性食品の需要と、特に都市部住民の間で高まっている消化器の健康への関心の高まりによって牽引されています。黒米、バーリー、サツマイモから作られた機能性小麦粉は、従来型のスナック、機能性飲料、高繊維パンに使用されています。

CJ CheilJedang や Daesang Corporation などの企業が、酵素処理および発酵小麦粉のブレンド分野をリードしています。食品医薬品安全処の政府栄養政策は、高繊維、低血糖穀物の消費をさらに促進し、現地のイノベーションと産業の拡大を固めています。

日本

日本の機能性小麦粉市場は、2025年から2035年にかけて年平均成長率5.9%で成長すると予想されています。消費者は、プレバイオティクス小麦粉、高耐性澱粉小麦粉、天然抗酸化物質など、健康効果のある主食への依存度を高めています。機能性小麦粉は、麺類、お餅、コンビニエンスフードなどに使用されています。

ニッパン株式会社や昭和産業株式会社などの企業は、顧客の嗜好や健康ニーズに応えるため、小豆、発芽バーリー、玄米を配合したさまざまな種類の小麦粉を発売しています。低糖・高繊維を謳った食品に関する国の表示規則、製品開発、機能性の多様化。

中国

中国の機能性小麦粉市場は、CAGR 6.4%でトップの座を維持すると予想されています。機能性小麦粉は、精製炭水化物の摂取、肥満、糖尿病に対する消費者の関心の高まりから人気が高まっています。キビ、緑豆、山芋から作られた小麦粉を使用した、健康志向の消費者向けの食品の改革が進んでいます。

COFCO Group や Beidahuang Group などの生産者は、低血糖指数でビタミンを強化した機能性小麦粉の生産能力を拡大しています。国家栄養計画に基づく全粒穀物の摂取と食品の栄養強化に対する政府の優遇措置が、特に都市部における企業の長期的な需要を後押ししています。

オーストラリア

オーストラリアの機能性小麦粉市場は、CAGR 5.8%で成長すると予測されています。消費者は、高タンパク質、グルテンフリー、栄養価の高い小麦粉をますます求めるようになっています。豆類、キノア、ソルガム粉は、クリーンラベルやアレルゲンフリーのパン、マフィン、スナックバーに人気が高まっています。

The Healthy Baker、Manildra Group、Select Harvests などの主要サプライヤーは、特定の健康効果のために特別に設計された付加価値の高い粉の生産を先導しています。健康スター評価制度に基づく政府の支援や、全粒穀物の摂取を奨励する国の食事推奨が、食品産業における機能性粉の使用を後押ししています。

ニュージーランド

ニュージーランドの機能性小麦粉市場は、5.6%のCAGR で成長すると予想されています。健康志向、職人の手によるベーキング、グルテンフリーや植物由来の食事への関心の高まりが、機能性小麦粉市場を後押ししています。ルピナス、ソバ、青バナナの小麦粉の需要が高まっており、主流の食品や特殊食品に使用されています。

国内生産者や健康食品業界は、国の食物繊維摂取指針に沿って、消化器の健康と栄養成分に配慮したブレンド小麦粉を生産しています。一次産業省などの政府機関は、消費者の選択の幅を広げるため、食品表示の規定を強化しています。

競争の見通し

機能性小麦粉市場は、農業関連の大手グローバル企業、特殊食品原料メーカー、地域の製粉会社間の激しい競争が特徴です。Cargill Incorporated、Archer Daniels Midland (ADM)、The Scoular Company、Associated British Foods、SunOpta は、付加価値の高い小麦、豆類、特殊穀物粉の分野に強みを持ち、これらの分野に依存しています。そのため、これらの企業は、高度な加工技術、独自の穀物調達、広範なサプライチェーンネットワークを通じて、この産業における地位をより容易に強化することができます。

Hain Celestial Group、General Mills、Parrish and Heimbecker は、オーガニック、グルテンフリー、高タンパクの粉に焦点を当てた中堅企業です。クリーンラベルと強化粉のブレンドを活用することで、健康志向やダイエット志向の食品の需要拡大をうまく活用できる立場にあります。これらの企業は、自社ブランドの拡大と戦略的提携により、工業用および小売用セグメントの両方をターゲットに、商品小麦粉のサプライヤーとの差別化を図っています。

ConAgra Foods や ITC Limited などの地域企業は、非遺伝子組み換え、全粒粉、強化小麦粉のブレンドの革新により、事業領域を拡大しています。これらの企業は、多様な製品オプション、競争力のある価格設定、新興産業における強固な流通ネットワークにより、この業界でより強力な存在感を示しています。小麦粉の強化、食物繊維の強化、難消化性デンプン配合への投資により、機能性食品分野での存在感を高めています。

さまざまな農業大手企業間で、戦略的提携や競争環境の整備が進むでしょう。この急速に進化する業界において、カーギル社と ADM 社は、競争優位性を維持するため、原材料の透明性、製粉効率の革新、植物由来の小麦粉代替品に引き続き注力しています。

主要企業の概要

カーギル社 (20-24%)

強化小麦粉および特殊小麦粉の業界リーダーで、グルテンフリー、食物繊維強化、難消化性デンプン配合製品に注力しています。

アーチャー・ダニエルズ・ミッドランド (ADM) (16-20%)

高タンパク質小麦および豆類ベースの小麦粉の革新企業で、ベーカリー、スナック、栄養食品のブランドに製品を供給しています。

ザ・スカラー・カンパニー(12-16%)

古代穀物と有機小麦粉セグメントで強い存在感を示し、健康志向と機能性食品向けをターゲットにしています。

アソシエイテッド・ブリティッシュ・フーズ・プラシッド(10-14%)

商業用食品加工向けに高繊維と強化小麦ベースのオプションを開発しています。

SunOpta, Inc. (8-12%)

非遺伝子組み換えおよびアレルゲンフリーの小麦粉ブレンドの事業拡大、クリーンラベルおよび植物由来食品の成長を支援しています。

主要市場プレーヤー

-

- Cargill Incorporated

- Archer Daniels Midland Company (ADM)

- The Scoular Company

- Associated British Foods Plc

- SunOpta, Inc.

- The Hain Celestial Group, Inc.

- General Mills Inc.

- Parrish and Heimbecker, Limited

- ConAgra Foods, Inc.

- ITC Limited

セグメント

- 原材料別:

- 小麦

- トウモロコシ

- 米

- その他の原材料

- 種類別:

- 調理済み小麦粉

- 特殊小麦粉

- 強化小麦粉

- 製品タイプ別:

- 従来の小麦粉

- 添加物ベースの小麦粉

- 遺伝子組み換え小麦粉

- 用途別:

- ベーカリー製品

- 麺類

- 非食品用途

- その他の用途

- 地域別:

- 北米

- 南米

- 西ヨーロッパ

- 東ヨーロッパ

- アジア太平洋

- 東アジア

- 中東およびアフリカ(MEA

目次

- 1. 概要

- 2. 分類および市場定義を含む産業の紹介

- 3. マクロ経済要因、市場動向、最近の産業動向を含む市場動向および成功要因

- 4. 過去分析および将来予測を含む世界市場の需要分析および予測

- 5. 価格分析

- 6. 世界市場の分析および予測

- 6.1. 原材料

- 6.2. 種類

- 6.3. 製品の種類

- 6.4. 用途

- 7. 原材料別グローバル市場分析および予測

- 7.1. 小麦

- 7.2. トウモロコシ

- 7.3. 米

- 7.4. その他の原材料

- 8. 種類別グローバル市場分析および予測

- 8.1. 調理済み小麦粉

- 8.2. 特殊小麦粉

- 8.3. 強化小麦粉

- 9. 製品種類別世界市場分析および予測

- 9.1. 従来の小麦粉

- 9.2. 添加物ベースの小麦粉

- 9.3. 遺伝子組み換え小麦粉

- 10. 用途別世界市場分析および予測

- 10.1. ベーカリー製品

- 10.2. 麺類およびパスタ

- 10.3. 非食品用途

- 10.4. その他の用途

- 11. 地域別世界市場分析および予測

- 11.1. 北米

- 11.2. 南米

- 11.3. 西ヨーロッパ

- 11.4. 東ヨーロッパ

- 11.5. アジア太平洋

- 11.6. 東アジア

- 11.7. 中東・アフリカ

- 12. 北米の販売分析および予測、主要セグメントおよび国別

- 13. ラテンアメリカにおける主要セグメントおよび国別の売上高分析および予測

- 14. 西ヨーロッパにおける主要セグメントおよび国別の売上高分析および予測

- 15. 東ヨーロッパにおける主要セグメントおよび国別の売上高分析および予測

- 16. アジア太平洋地域における主要セグメントおよび国別の売上高分析および予測

- 17. 東アジアにおける主要セグメントおよび国別の売上高分析および予測

- 18. 主要セグメントおよび国別 MEA 販売分析および予測

- 19. 30 カ国の原材料、種類、製品タイプ、および用途別販売予測

- 20. 市場構造分析、主要企業による企業シェア分析、および競争ダッシュボードを含む競争の見通し

- 21. 企業プロフィール

- 21.1. Cargill Incorporated

- 21.2. Archer Daniels Midland Company

- 21.3. The Scoular Company

- 21.4. Associated British Foods Plc

- 21.5. SunOpta, Inc.

- 21.6. The Hain Celestial Group, Inc.

- 21.7. General Mills Inc.

- 21.8. Parrish and Heimbecker, Limited

- 21.9. ConAgra Foods, Inc.

- 21.10. ITC Limited

表

表 01:2020 年から 2035 年までの地域別世界市場収益(百万米ドル)および数量(キロトン)予測

表 02:2020 年から 2035 年までの北米市場収益(百万米ドル)および数量(キロトン)予測

表 03:2020 年から 2035 年までの北米市場における種類別売上高(百万米ドル)および販売量(キロトン)の予測

表 04:2020 年から 2035 年までの北米市場における製品種類別売上高(百万米ドル)および販売量(キロトン)の予測

表 05:北米市場収益(百万米ドル)および販売量(キロトン)予測、用途別、2020 年から 2035 年

表 06:北米市場収益(百万米ドル)および販売量(キロトン)予測、国別、2020 年から 2035 年

表 07:2020 年から 2035 年までのヨーロッパ市場における原材料別売上高(百万米ドル)および販売量(キロトン)の予測

表 08:2020 年から 2035 年までのヨーロッパ市場における種類別売上高(百万米ドル)および販売量(キロトン)の予測

表 09:2020 年から 2035 年までのヨーロッパ市場における製品種類別の収益(百万米ドル)および販売量(キロトン)の予測

表 10:2020 年から 2035 年までのヨーロッパ市場における用途別の収益(百万米ドル)および販売量(キロトン)の予測

表 11:2020 年から 2035 年までのヨーロッパ市場収益(百万米ドル)および販売量(キロトン)予測、国別

図表一覧

図 01:調査方法

図 02:市場概要(百万米ドル

図 03:原材料別世界市場収益シェア分析

図 04:原材料別世界市場シェア分析

図 05:小麦別世界市場分析収益(百万米ドル)および販売量(キロトン

図 06:トウモロコシ別世界市場分析収益(百万米ドル)および販売量(キロトン

図 07:米別世界市場分析収益(百万米ドル)および販売量(キロトン

図 08:世界市場分析、売上高(百万米ドル)および販売量(キロトン)、その他

図 09:世界市場の魅力度分析、原材料別、2020 年

図 10:世界市場、種類別売上高シェア分析

図 11:世界市場、種類別販売量シェア分析

図 12:世界市場分析 収益(米ドル)および数量(キロトン)、調理済み小麦粉別

図 13:世界市場分析 収益(米ドル)および数量(キロトン)、特殊小麦粉別

図 14:世界市場分析 収益(米ドル)および数量(キロトン)、強化小麦粉別

図 15:2020 年の種類別世界市場の魅力度分析

図 16:製品種類別世界市場シェア分析

図 17:従来型小麦粉による世界市場分析(収益(米ドル)および販売量(キロトン

図 18:添加物ベースの小麦粉による世界市場分析(収益(米ドル)および販売量(キロトン

図 19:遺伝子組み換え小麦粉による世界市場分析の収益(米ドル)および販売量(キロトン

図 20:製品種類別の世界市場魅力分析、2020 年

図 21:用途別の世界市場シェア分析

図 22:ベーカリー製品による世界市場分析の収益(米ドル)および販売量(キロトン

図 23:世界市場分析 売上高(米ドル)および販売量(キロトン)、麺類およびパスタ別

図 24:世界市場分析 売上高(米ドル)および販売量(キロトン)、非食品用途別

図 25:世界市場分析 売上高(米ドル)および販売量(キロトン)、その他別

図 26:2020 年の用途別世界市場魅力度分析

図 27:地域別世界市場収益シェア分析

図 28:地域別世界市場シェア分析

図 29:2020 年から 2035 年までの北米市場規模(百万米ドル)および数量(キロトン)予測

図 30:2020 年から 2035 年までの北米市場の魅力、国別

図 31:2020 年および 2035 年の北米市場収益シェア分析、原材料別

図 32:2020 年および 2035 年の北米市場販売量シェア分析、原材料別

図 33:2020 年および 2035 年の北米市場における種類別収益シェア分析

図 34:2020 年および 2035 年の北米市場における種類別数量シェア分析

図 35:2020 年および 2035 年の北米市場における製品種類別収益シェア分析

図 36:2020 年および 2035 年の北米市場における製品種類別市場規模シェア分析

図 37:2020 年および 2035 年の北米市場における用途別市場規模シェア分析

図 38:2020 年および 2035 年の北米市場における用途別市場規模シェア分析

図 39:2020 年および 2035 年の北米市場における国別収益シェア分析

図 40:2020 年および 2035 年の北米市場における国別市場規模シェア分析

図 41:2020 年から 2035 年までのヨーロッパ市場規模(百万米ドル)および市場規模(キロトン)予測

図 42:2020 年から 2035 年までのヨーロッパの市場魅力、国別

図 43:2020 年および 2035 年のヨーロッパの市場収益シェア分析、原材料別

図 44:2020 年および 2035 年のヨーロッパの市場ボリュームシェア分析、原材料別

図 45:2020 年および 2035 年のヨーロッパ市場における種類別収益シェア分析

図 46:2020 年および 2035 年のヨーロッパ市場における種類別数量シェア分析

図 47:2020 年および 2035 年のヨーロッパ市場における製品種類別収益シェア分析

図 48:2020 年および 2035 年の製品種類別ヨーロッパ市場シェア分析

図 49:2020 年および 2035 年の用途別ヨーロッパ市場シェア分析

図 50:2020 年および 2035 年の用途別ヨーロッパ市場シェア分析

図 51:2020 年および 2035 年のヨーロッパ市場における国別収益シェア分析

図 52:2020 年および 2035 年のヨーロッパ市場における国別数量シェア分析

図 53:2020 年から 2035 年までのアジア太平洋市場規模(百万米ドル)および数量(キロトン)予測

図54:アジア太平洋地域市場の魅力度、国別、2020年から2035年

図55:アジア太平洋地域市場収益シェア分析、原材料別、2020年と2035年

図56:アジア太平洋地域市場ボリュームシェア分析、原材料別、2020年と2035年

図 57:2020 年および 2035 年のアジア太平洋市場における種類別収益シェア分析

図 58:2020 年および 2035 年のアジア太平洋市場における種類別数量シェア分析

図 59:2020 年および 2035 年のアジア太平洋市場における製品種類別収益シェア分析

図 60:2020 年および 2035 年の製品種類別アジア太平洋市場シェア分析

図 61:2020 年および 2035 年の用途別アジア太平洋市場収益シェア分析

図 62:2020 年および 2035 年の用途別アジア太平洋市場シェア分析

図 63:2020 年および 2035 年のアジア太平洋市場における国別収益シェア分析

図 64:2020 年および 2035 年のアジア太平洋市場における国別販売数量シェア分析

図 65:2020 年から 2035 年の中東およびアフリカ市場規模(百万米ドル)および販売数量(キロトン)予測

図66:中東・アフリカ市場の魅力度分析(国別)、2020年から2035年

図67:中東・アフリカ市場売上高シェア分析(原材料別)、2020年と2035年

図68:中東・アフリカ市場出荷量シェア分析(原材料別)、2020年と2035年

図 69:2020 年および 2035 年の中東およびアフリカ市場における種類別収益シェア分析

図 70:2020 年および 2035 年の中東およびアフリカ市場における種類別数量シェア分析

図 71:2020 年および 2035 年の中東およびアフリカ市場における製品種類別収益シェア分析

図 72:2020 年および 2035 年の中東およびアフリカ市場における製品種類別の市場規模シェア分析

図 73:2020 年および 2035 年の中東およびアフリカ市場における用途別市場規模シェア分析

図 74:2020 年および 2035 年の中東およびアフリカ市場における用途別市場規模シェア分析

図75:中東・アフリカ市場収益シェア分析、国別、2020年と2035年

図76:中東・アフリカ市場ボリュームシェア分析、国別、2020年と2035年

図77:中東・アフリカ市場ボリュームシェア分析、原材料別、2020年と2035年

図 78:ラテンアメリカ市場規模(百万米ドル)および数量(キロトン)予測、2020 年から 2035 年

図 79:ラテンアメリカ市場の魅力、国別、2020 年から 2035 年

図 80:ラテンアメリカ市場収益シェア分析、原材料別、2020 年および 2035 年

図 81:2020 年および 2035 年のラテンアメリカ市場規模シェア分析(原材料別

図 82:2020 年および 2035 年のラテンアメリカ市場収益シェア分析(種類別

図 83:2020 年および 2035 年のラテンアメリカ市場規模シェア分析(種類別

図 84:2020 年および 2035 年の製品種類別ラテンアメリカ市場収益シェア分析

図 85:2020 年および 2035 年の製品種類別ラテンアメリカ市場ボリュームシェア分析

図 86:2020 年および 2035 年の用途別ラテンアメリカ市場収益シェア分析

図 87:ラテンアメリカ市場規模シェア分析、用途別、2020 年および 2035 年

図 88:ラテンアメリカ市場収益シェア分析、国別、2020 年および 2035 年

図 89:ラテンアメリカ市場規模シェア分析、国別、2020 年および 2035 年