❖本調査レポートの見積依頼/サンプル/購入/質問フォーム❖

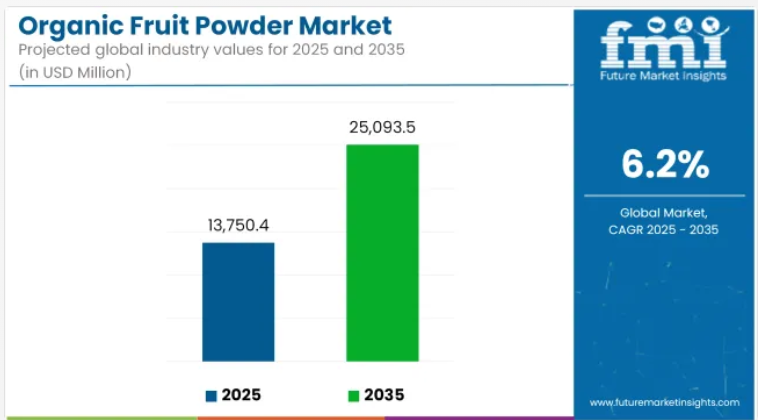

2025年から2035年にかけて、有機フルーツパウダーの世界市場は加速的な成長が見込まれ、137億5040万米ドルから250億9350万米ドルへと、年平均成長率(CAGR)6.2%で増加すると予測されています。この業界は、日常消費において有機・天然・無添加原料への消費者嗜好の高まりによって形成されてまいりました。

有機フルーツパウダーは、新鮮な果物のクリーンラベルで保存性のある代替品として広く認識され、家庭用および工業用配合の両方で人気を集めております。

市場の勢いは、食習慣の変化、ビーガンや非遺伝子組み換え原料への需要増加、微量栄養素不足への意識の高まりによって支えられております。ブランド各社は、風味と栄養価を保持するため、フリーズドライや真空乾燥といった先進的な乾燥技術を採用する傾向が見られます。

しかしながら、有機原料の供給不安定さや、従来品と比較した価格の高さが、特に新興市場における普及の障壁となっております。透明性のある表示とトレーサブルな調達への明確な傾向は、都市部の消費者における信頼と選好をさらに強化しています。

食品・飲料メーカーは、クリーンラベルを主張する製品ラインの展開を徐々に進めており、有機フルーツパウダーを用いて自然な甘み、色、風味を実現しています。一方、スポーツ栄養、乳児用調製粉乳、健康志向のスナックにおける機能性応用が優先され、プレミアムセグメントの獲得が図られています。

今後10年間で、製品革新とカテゴリー横断的な配合技術が競争環境を再構築する見込みです。2025年までに、バナナ、リンゴ、アサイーを原料とした粉末が、多様な用途への高い適応性から主流となるでしょう。2035年までには、ドラゴンフルーツやバオバブといったよりエキゾチックな果実が、抗酸化成分とプレミアム層における独自の魅力により、需要を拡大すると予測されます。

飲料カテゴリーは、インスタント健康ミックス、プロテインスムージー、エネルギーブレンドへの需要に支えられ、引き続き優位性を維持すると予測されます。加工技術への技術統合と、自然由来の免疫強化成分への嗜好の高まりにより、市場は機能性、純度、持続可能性への一貫した志向を保ちつつ、活況を維持する見込みです。

半期ごとの市場動向

下記の表は、世界の有機フルーツパウダー市場におけるCipher26の過去6か月間、基準年(2024年)、および当年度(2025年)の変化を比較分析したものです。このような評価は、主要な業績変動や収益実現の傾向を明らかにし、関係者が市場成長を容易に追跡できるようにするため、非常に重要です。上半期(H1)は1月から6月まで、下半期(H2)は7月から12月までをそれぞれ指します。

2025年から2035年までの期間において、上半期(H1)は6.1%のCAGR成長が見込まれ、下半期(H2)はわずかに高い6.3%の成長を記録すると予測されます。CAGRの予測は、2025年上半期から2035年下半期にかけて安定した増加を維持すると見込まれます。市場は上半期に10ベーシスポイント(BPS)の増加を記録し、下半期も10ベーシスポイントのわずかな増加を示しました。

有機フルーツパウダー市場を主要投資セグメント別に分析

機能性ブレンドがクリーンラベル強化を牽引

2025年、ブレンド有機フルーツパウダーは市場シェアの14.3%を占めると推定されます。ブランドが風味、色、栄養、クリーンラベルの魅力を単一処方でもたらす多機能原料システムへ移行するにつれ、その役割は拡大しています。これらのブレンドは、最適化された栄養プロファイルとカスタマイズされた風味体験を実現するため、2種類以上のフルーツ原料を組み合わせることが多いです。

特に機能性飲料、代替乳製品、強化スナックといった高成長カテゴリーにおいて有用性が実証されています。NutradryやDMH Ingredientsといった主要メーカーは、コストと性能のバランスを図るため、スーパーフルーツ(アサイー、ゴジなど)とベースパウダー(バナナ、リンゴなど)を組み合わせた独自フルーツブレンドを開発中です。米国農務省(USDA)オーガニック認証データによれば、こうしたブレンドはクリーンラベル基準に適合し、サプライチェーンの柔軟性を提供します。

これらの配合は、アジア太平洋地域および北米において、子供向け健康飲料、プロバイオティクス豊富なヨーグルト、エネルギーミックス小袋に好まれています。天然甘味料代替品や免疫力向上剤への需要が高まる中、ブレンドベースのソリューションは総合的な栄養摂取に理想的と位置付けられています。

許可された原料組み合わせに関する規制の明確化が、さらなるイノベーションを後押しすると見込まれます。これらのブレンドは機能的な付加価値により、単一原料パウダーを応用範囲の多様性や消費者受容性の面で上回り、特に高価格帯の健康志向製品において優位性を発揮します。

化粧品業界における栄養豊富な粉末の活用

2025年現在、化粧品・パーソナルケア分野は有機フルーツ粉末の総市場需要の約7.8%を占めております。この割合は食品・飲料分野より小さいものの、フェイスマスク、スクラブ、シャンプー、有機スキンケア製品へのフルーツ粉末の応用拡大に伴い、着実に増加傾向にあります。

特に有機パパイヤ、ブルーベリー、アセロラ粉末は、抗酸化作用、美白効果、抗炎症特性が高く評価されています。欧州委員会のCOSMOS基準は、認証済みナチュラル化粧品への果実由来バイオアクティブ粉末の配合を支持しており、バイオベース原料ポートフォリオ全体での研究開発を促進しています。

ナサンスやナウフーズといったブランドは、有機粉末を使用したパーソナルケア製品の品揃えを拡大し、持続可能性と肌への安全性を訴求した製品ストーリーを強化しています。合成角質除去剤や化学活性成分からの移行が、洗い流すタイプと洗い流さないタイプの両製品におけるこうした粉末の需要を牽引しています。さらに、微粉砕技術やカプセル化技術の革新により、外用時の溶解性と保存性が向上しました。

粒子径やpH感度による配合上の課題はあるものの、天然・食用グレードの化粧品原料に対する消費者嗜好の高まりが採用を促進すると予想されます。このセグメントは、ホリスティックビューティの潮流に沿い、西ヨーロッパと東アジア全域で高いCAGR成長が見込まれます。

市場集中度

世界の有機フルーツパウダー市場構造は中程度の分散状態を維持しており、地域企業が大部分のシェアを占め、多国籍企業(MNC)や中国メーカーと提携しています。多国籍企業がプレミアム製品カテゴリーを主導し大規模なB2Bサプライチェーンを管理する一方、地域企業は現地調達、カスタマイズ、手頃な価格での生産を通じて、持続的に異なる市場セグメントを獲得しています。

地域メーカーは、特に北米、欧州、ラテンアメリカにおいて有機フルーツパウダー市場に不可欠な存在です。これらの企業は特に地域の有機農場と連携し、サプライチェーンの安定性を確保すると同時に、「農場から食卓へ」という理念を推進しています。ドイツ、フランス、米国などの主要市場では、地域ブランドがクリーンラベル製品や機能性ブレンドに注力しており、これらは有機栽培でトレーサビリティのある原料を求める消費者のニーズにますます後押しされています。

凍結乾燥および噴霧乾燥製品カテゴリーで主導的な役割を果たす中国メーカーによれば、有機フルーツパウダーの発酵による成長が顕著です。これらの企業は規模の経済の恩恵を受けており、大量供給業者としての地位を確立しています。

しかしながら、残留農薬や有機認証関連の問題により、状況は困難を極めています。このため、多くの国際的なバイヤーは、主に北米や欧州から供給される、より厳格な対応を行うサプライヤーを好むようになっています。

多国籍企業の参入は競争を促進し、加工技術や製品処方に新技術をもたらすことで業界全体を向上させています。多国籍企業は、製品の栄養保持や溶解性向上を目的とした新たな乾燥プロセスなどの革新に多額の投資を行い、世界中の食品・飲料企業をターゲットとしています。

しかしながら、地域企業は、地域に適した処方、柔軟な包装、DTC(ダイレクト・トゥ・コンシューマー)流通戦略を提供することで競争力を維持し、変化し続ける有機フルーツパウダー市場において存在感を保ち続けています。

国別インサイト

下記の表は上位5地域の推定成長率を示しております。これらの地域は2035年まで高い消費水準を維持する見込みです。

米国:有機フルーツパウダー市場をリード

2025年、米国は推定市場規模37億4,290万米ドルで、世界の有機フルーツパウダー市場における首位を維持する見込みです。この成功は、強力な消費者基盤によって新たに採用された健康・ウェルネス製品が優先されていることに起因しています。自然で添加物を含まない食品は、健康志向の多くの方々が抱く理想であり、これが有機フルーツパウダーの需要増加の理由でもあります。

米国ではサプライチェーンが確立され、円滑に機能していることが、高品質な製品を迅速かつ効率的に顧客に届ける要因の一つです。さらに、主要企業が製品革新を通じて市場に継続的に参入していることが、市場の成長を支えています。クリーンラベル製品のトレンドと、機能性食品・飲料における有機フルーツパウダーの活用が、今後数年間で市場をさらに推進するでしょう。

ドイツ:欧州有機セグメントにおける主要プレイヤー

ドイツは、2025年に約15億2630万米ドル規模の欧州有機フルーツパウダー市場において、相当なシェアを占めると見込まれています。同国が市場で強い競争力を有するのは、消費者の有機・自然食品への移行が進んでいる結果です。健康や環境問題への関心が高まるドイツ市民が増加しており、これが有機フルーツパウダーへの大きな需要を生み出しています。

さらに、市場は必要な品質基準と認証によって追加的な支援を受けており、これが顧客の信頼と売上を向上させています。加えて、欧州における地理的に有利な位置により、ドイツは大陸全体に効率的な流通経路を提供でき、強力な市場シェアを維持しています。

中国:健康意識の高まりによる急成長

中国は現在、世界で最も急速に成長しているフルーツパウダー市場を有しており、2025年までに12億1500万米ドルの売上高が見込まれています。この市場の成長は、主に中国国民の健康意識の高まりに起因しており、これがより自然で有機的な食品への需要を生み出しています。購買力の向上した中産階級の増加も、有機フルーツパウダーのような高品質商品の購入要因となっています。

国内メーカーは現在、柔軟な配合と先進的な生産手法を用いて国内外市場向けの製品を製造すると同時に、国際認証の取得を進めております。小売分野におけるインターネットは主要な流通経路の一つであり、電子商取引プラットフォームを通じて消費者がオンラインで有機フルーツパウダーを入手することを支援しております。

競争環境の見通し

有機フルーツパウダー市場は、自然でクリーンラベル食品に対する消費者需要の高まりにより急成長しております。競争圧力は高まり、ノースウェスト・ワイルド・フーズ、ワイルディ・オーガニック、サイプロ・バイオテック、ニュートラドライ、カレンズ・ナチュラルズなどの企業は競争を余儀なくされています。各社は市場シェア拡大のため、製品開発の強化、生産規模の拡大、戦略的提携の推進に注力しています。

- ノースウェスト・ワイルド・フーズ:スーパーフードのトレンドに沿い、有機ブルーベリー・ラズベリーパウダー製品ラインを拡充しました。品質と保存期間の確保に向けた取り組みの一環として、同社は最新技術の凍結乾燥技術に投資いたしました。

- ワイルドリー・オーガニック:添加物を一切含まない、最も純粋な形態の有機フルーツパウダーを提供する「単一原料フルーツパウダー」ラインを開発いたしました。ライン全体で米国農務省(USDA)の有機認証を取得し、お客様に安心してお買い求めいただける製品を提供しております。

主要な有機フルーツパウダーブランド

- NutriBiotic

- Kanegrade Ltd

- DMH Ingredients, Inc.

- Nutradry

- Saipro Biotech Pvt. Ltd.

- Paradise Fruits Solutions

- Nubeleaf

- Activz

- Herbafood Ingredients GmbH

- Naturya

有機フルーツパウダー市場のセグメンテーション

製品タイプ別:

- バナナパウダー

- アップルパウダー

- アサイーパウダー

- ドラゴンフルーツパウダー

- ブレンドフルーツパウダー

- その他(バオバブ、パパイヤ、マンゴー)

用途別:

- 飲料

- ベーカリー・菓子

- 乳幼児用栄養食品

- 乳製品・冷凍デザート

- スポーツ・機能性食品

- 化粧品・パーソナルケア

販売チャネル別:

- 直接販売(B2B)

- オンライン小売

- 専門店

- スーパーマーケット/ハイパーマーケット

- 薬局・健康食品店

形態別:

- 凍結乾燥粉末

- 噴霧乾燥粉末

- 真空乾燥粉末

- その他(ドラム乾燥、天日乾燥)

機能性別:

- 抗酸化物質豊富

- ビタミン強化

- 天然甘味料

- 風味増強剤

- 着色料代替品

製品主張別:

- 有機認証

- 非遺伝子組み換え

- ビーガン

- グルテンフリー

- 添加物・保存料不使用

地域別:

- 北米

- ラテンアメリカ

- 東アジア

- 南アジア・太平洋地域

- 東ヨーロッパ

- 西ヨーロッパ

- 中東・アフリカ

目次

- エグゼクティブサマリー

- 業界紹介(分類法および市場定義を含む)

- トレンドと成功要因(マクロ経済要因、市場動向、最近の業界動向を含む)

- 2020年から2024年までの世界市場需要分析および2025年から2035年までの予測(過去分析および将来予測を含む)

- 価格分析

- 2020年から2024年までの世界市場分析および2025年から2035年までの予測

- 製品タイプ別

- 用途別

- 販売チャネル別

- 2020年から2024年までの世界市場分析および2025年から2035年までの予測(製品タイプ別)

- バナナパウダー

- アップルパウダー

- アサイパウダー

- ドラゴンフルーツパウダー

- ブレンドフルーツパウダー

- その他(バオバブ、パパイヤ、マンゴー)

- グローバル市場分析 2020年から2024年、および予測 2025年から2035年、用途別

- 飲料

- ベーカリー・菓子

- 乳幼児用栄養食品

- 乳製品・冷凍デザート

- スポーツ・機能性食品

- 化粧品・パーソナルケア

- 2020年から2024年までの世界市場分析および2025年から2035年までの予測、販売チャネル別

- 直接販売(B2B)

- オンライン小売

- 専門店

- スーパーマーケット/ハイパーマーケット

- 薬局・健康食品店

- 2020年から2024年までの世界市場分析および2025年から2035年までの予測、地域別

- 北米

- ラテンアメリカ

- 西ヨーロッパ

- 東ヨーロッパ

- 東アジア

- 南アジア・太平洋

- 中央アジア

- ロシアおよびベラルーシ

- バルカン諸国およびバルト諸国

- 中東およびアフリカ

- 北米における販売分析(2020年~2024年)および予測(2025年~2035年)、主要セグメントおよび国別

- ラテンアメリカにおける販売分析(2020年~2024年)および予測(2025年~2035年)、主要セグメントおよび国別

- 西ヨーロッパにおける販売分析(2020年~2024年)および予測(2025年~2035年)、主要セグメントおよび国別

- 東欧における販売分析(2020年~2024年)および将来予測(2025年~2035年)、主要セグメントおよび国別

- 東アジアにおける販売分析(2020年~2024年)および将来予測(2025年~2035年)、主要セグメントおよび国別

- 南アジア・太平洋地域における2020年から2024年までの販売分析および2025年から2035年までの予測(主要セグメントおよび国別)

- 中央アジアにおける2020年から2024年までの販売分析および2025年から2035年までの予測(主要セグメントおよび国別)

- ロシアおよびベラルーシにおける販売分析(2020年~2024年)および予測(2025年~2035年)、主要セグメントおよび国別

- バルカン諸国およびバルト諸国における販売分析(2020年~2024年)および予測(2025年~2035年)、主要セグメントおよび国別

- 中東・アフリカ地域における2020年から2024年までの販売分析および2025年から2035年までの予測(主要セグメントおよび国別)

- 30カ国における果実の種類、加工方法、最終用途別の2035年までの販売予測

- 競合評価、主要企業別シェア分析、および競争ダッシュボード

- 企業概要

- NutriBiotic

- Kanegrade Ltd

- DMH Ingredients, Inc.

- Nutradry

- Saipro Biotech Pvt. Ltd.

- Paradise Fruits Solutions

- Nubeleaf

- Activz

- Herbafood Ingredients GmbH

- Naturya